Después de un aumento promedio de hasta el 90% respecto de octubre del año pasado, los bonos soberanos argentinos hicieron pausa y el viernes completaron cuatro días consecutivos de baja de precios.

Tras tan exuberante aumento, la consultora Quantum, fundada por el ex secretario de Finanzas, Daniel Marx, se preguntó si los papeles argentinos, en particular los globales a 10 años, siguen teniendo “recorrido”.

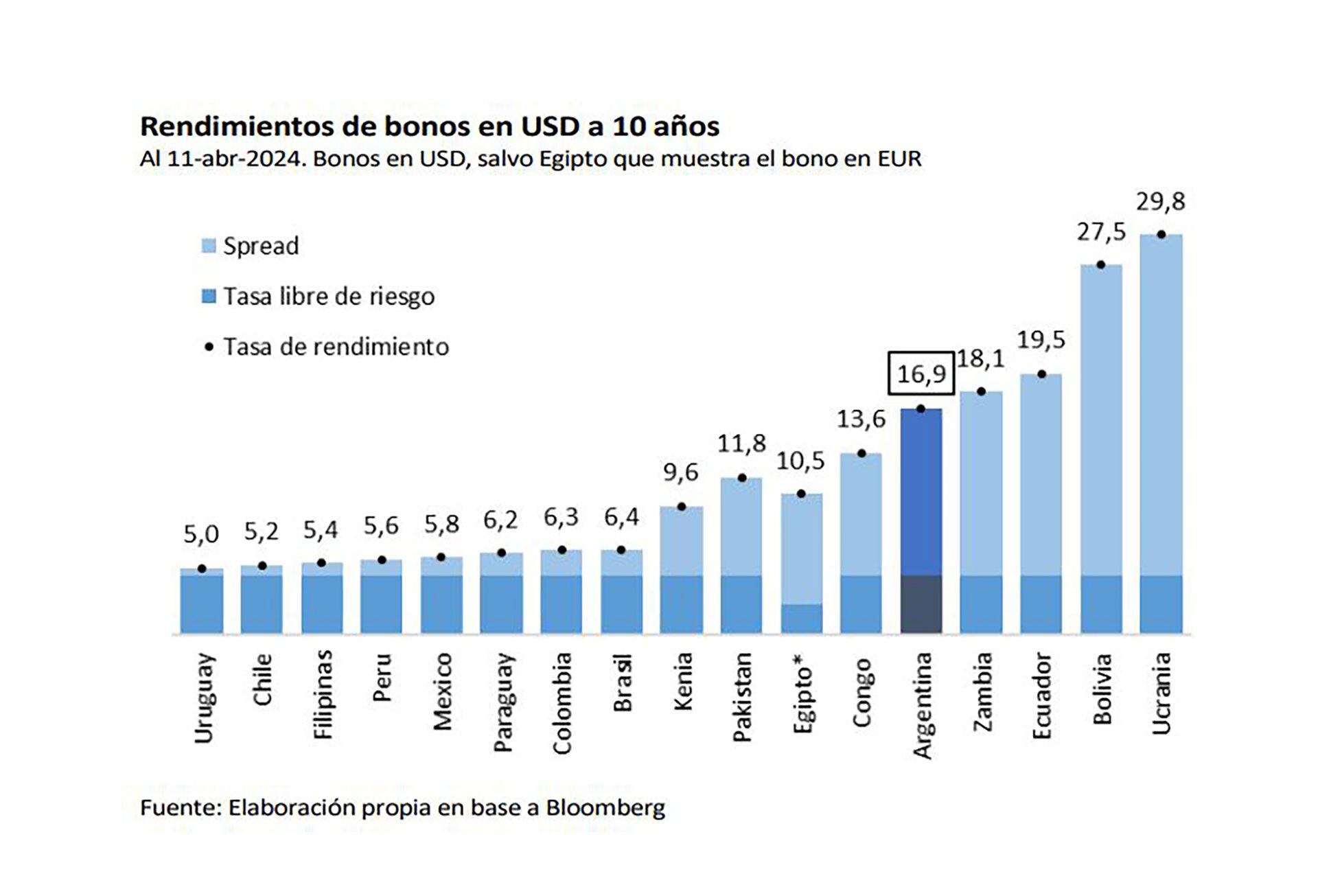

Y la respuesta, pese a la fuerte caída de los rendimientos, en especial en el tramo corto de la curva, fue que sí. En comparación con otros bonos emergentes, dice un análisis, “siguen estando en el grupo de los de mayor spread”.

Rendimientos

Con un rendimiento total del 16,9% (incluyendo spread y la tasa “libre de riesgo” de bonos de EEUU a igual horizonte, los globales argentinos a 10 años rinden menos que 29,8% de sus pares de Ucrania (un país asediado por la guerra), el 27,5% de los bonos bolivianos, el 19,5% de los de Ecuador y el 18,1% de los de Zambia, pero esa rentabilidad sigue siendo superior o cercana al triple que la de bonos de otros mercados emergentes como Uruguay, Chile, Filipinas, Perú y México, y dan dos veces y media lo que rinden papeles similares de Paraguay, Colombia y Brasil(ver abajo).

El argumento de fondo de la consultora es que las paridades actuales lucen bajas “si se proyecta un escenario de consolidación del equilibrio fiscal y acumulación de reservas internacionales netas”.

En ese contexto, consideran, “es probable que aparezca la demanda de fondos de inversión internacionales, que hasta ahora han hecho apuestas muy tímidas, haciendo conjeturar que el aumento de los precios se explica más por una caída en la oferta de papel y demanda de residentes”.

La hipótesis de que el rally de los últimos meses de los bonos argentino se debe a la demanda local es “bastante razonable”, dice el análisis, si se tiene en cuenta que ante la falta de opciones rentables para la colocación de pesos y las restricciones aún vigentes por el cepo cambiario (y otras relacionadas con regulaciones de carteras institucionales), “los inversores argentinos optan por este tipo de papeles en busca de rendimientos”.

La pregunta del millón

Sin embargo, prosigue el análisis, hay riesgos asociados a esta inversión que tienen más que ver con el éxito o no del programa económico del gobierno de Javier Milei.

“Siendo el objetivo primordial la desaceleración de la inflación, es importante monitorear en qué magnitud las medidas implementadas para licuar el gasto y sanear el balance del BCRA (via una politica monetaria muy restricitva), tienen impacto en profundizar la recesión, que ya se observa en los indicadores de alta frecuencia del nivel de actividad, y las posibles consecuencias adversas sobre la consolidación del superávit fiscal”, dice Quantum.

Pero agrega que aún considerando esos riesgos, las actuales paridades de los bonos argentinos “siguen dando márgen para incorporar soberanos a las carteras, sobre todo luego de la corrección de precios de los últimos días, en línea con la dinámica del mercado internacional”.

Ejercicio

Para no quedarse en palabras, Quantum hizo un ejercicio de retorno total a un año, tomando como referencia los precios actuales tres escenarios de spread respecto de los papeles de EEUU.

En el escenario pesimista se plantea volver a una curva fuertemente invertida, con niveles de spread de 3.000 puntos básicos (30%) en la parte corta y de 2000 en la parte media/larga. Y en planteó “una curva plana” con 1000 puntos de spread, caso en el cual las tasas responden a lo que la consultora llamó “un optimismo conservador”, pues el rendimiento de los bonos locales aún no converge a los de los países vecinos. El tercer escenario es de mantenimiento de los spreads actuales.

Bajo esas hipótesis y asumiendo que se cumplen los contratos, los bonos de la parte corta de la curva parecen ser una buena alternativa, en buena medida debido a los pagos de capital agendados para la segunda mitad de este año. Así las cosas, en un escenario optimista, “de considerar un horizonte de inversión más largo, los bonos con mayor duration “deberían resultar más atractivos, por el riesgo de reinversión a precios superiores de los pagos de los bonos cortos”.

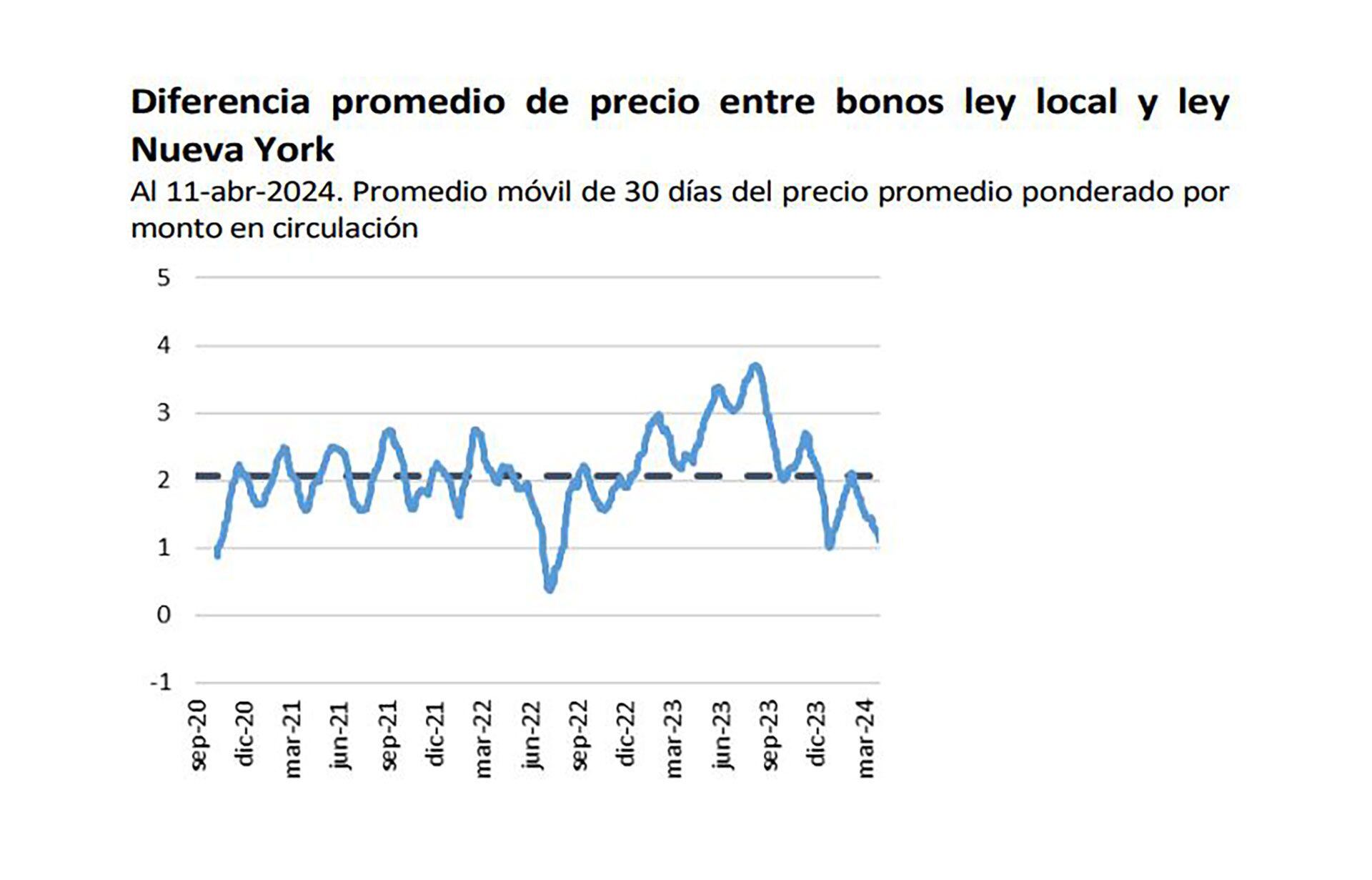

En cuanto al spread por legislación, Quantum destaca que en los niveles actuales parece agotada la ventaja de invertir en bonos bajo ley local, pues el diferencial de precio está cerca en un dólar promedio, la mitad que el promedio histórico de dos dólares.

Este viernes los bonos argentinos en dólares bajaron por cuarto día, en lo que se interpretó como un período de “toma de ganancias”. Los globales cayeron 1,6% en Wall Street, pero en un día de relativamente buenas noticias, por la nueva baja de la tasa de inflación y la continuidad de la compra de dólares (esta vez, USD 193 millones) por parte del Banco Central, precisamente uno de los requisitos, junto a la consolidación fiscal, que Quantum lista como necesarios para que retomen el sendero ascendente.