“No es necesario dolarizar, solo necesitamos un banco central independiente”. Algunos economistas repiten esta afirmación como una verdad revelada. Supuestamente, si tuviéramos un BCRA independiente podríamos erradicar la inflación alta, persistente y volátil con la que convivimos desde el fin de la Convertibilidad.

Como intentaré demostrar en las líneas que siguen, argumento es fácilmente refutable tanto desde el punto de vista teórico, como empírico. Básicamente, hay que contestar tres preguntas: ¿Qué es un banco central independiente (BCI)?, ¿Por qué teóricamente puede erradicar la inflación?, y ¿Es factible un BCI en la Argentina?

En un artículo publicado en 1962, Milton Friedman planteó por primera vez esta cuestión, y destacaba que la estabilidad de precios se podía alcanzar bajo tres marcos institucionales alternativos: un régimen de patrón oro, la independencia del banco central y un esquema de reglas establecidas por ley del Congreso.

En su opinión, un banco central era independiente si era gestionado de manera completamente autónoma al poder político (tanto Legislativo como Ejecutivo). Esto significa que el gobierno no puede obligarlo a emitir moneda para financiar sus déficit. Planteado en estos términos, el argumento a favor de un BCI parece irrebatible.

Pero como explica también Friedman, hay varios problemas con el argumento. Primero, nunca, ni siquiera en la era dorada del Bank of England, hubo un banco central verdaderamente independiente. Además, la historia demuestra que el grado de BCI ha sido muy dependiente de la personalidad de quien lo preside. Es decir, es un sistema que depende más de las personas que de las reglas.

Nunca, ni siquiera en la era dorada del Bank of England, hubo un banco central verdaderamente independiente

Segundo, en una democracia no es aceptable que un grupo de tecnócratas no electos tome decisiones fundamentales que afectan la estabilidad de precios y el crecimiento sin control legislativo.

Tercero, un BCI del poder político tiende a ser “capturado” por el sistema financiero. Por todas estas razones y la impracticabilidad de retornar al patrón oro- Milton, Friedman favorecía esta tercera alternativa, es decir, una regla monetaria fijada por ley del Congreso. En la práctica esto significaba la adopción de una tasa de expansión fija de la base monetaria consistente con la tasa de crecimiento del PBI.

Según este Premio Nobel (1976), el dinero era un tema demasiado serio para dejarlo en manos de los banqueros. Por eso hasta sus últimos días favoreció la abolición del banco central.

El BCI como mecanismo de compromiso efectivo

El argumento teórico del BCI como mecanismo de compromiso surgió como respuesta al problema de inconsistencia temporal de la política monetaria planteado por Kydland y Prescott (1977), Calvo (1978) y Barro y Gordon (1978). En un influyente artículo publicado en 1985, Kenneth Rogoff argumentó que la solución práctica al problema de inconsistencia temporal consistía en nombrar al frente de una autoridad monetaria independiente un banquero que tuviera mayor aversión a la inflación superior que el votante medio.

En paralelo, varios estudios empíricos demostraron la validez de la hipótesis del efecto antiinflacionario del BCI. Siguiendo esa línea de investigación, en 1993 Alberto Alesina y Larry Summers publicaron un influyente artículo en el que demostraron que un BCI tenía un efecto positivo sobre el desempeño macroeconómico, particularmente sobre la estabilidad de precios. Su conclusión fue que en una democracia sólo es posible nombrar a un banquero central más conservador que la mayoría del electorado que proponía Rogoff si la política monetaria es autónoma del poder político.

A partir de entonces, la independencia del banco central como mecanismo de compromiso para resolver la inconsistencia temporal de la política monetaria se fue consolidando como ortodoxia en el mundo académico y entre los formuladores de política.

Varios estudios empíricos demostraron la validez de la hipótesis del efecto antiinflacionario del BCI

Hubo voces discordantes como la de Adam Posen, quien con sólidos argumentos y un detallado análisis de la evidencia planteó que la supuesta relación entre un BCI y bajas tasas de inflación era ilusoria.

En opinión de Posen, la aparente asociación entre la estructura institucional de la autoridad monetaria y tasas de inflación más bajas se explicaba por otros factores. Por más independientes que sean su diseño y constitución, las instituciones en democracia están sujetas a una presión permanente del poder político (influido a su vez por lobbies) que amenaza con coartar sus poderes. Los bancos centrales no son una excepción. Es decir, que la efectividad del BCI como mecanismo de compromiso efectivo es endógena al grado de aversión que exista en la sociedad a tasas de inflación elevadas.

Es la política y no la estructura institucional del banco central la que actúa como freno a la inflación. En opinión de Posen era una ingenuidad pensar que simplemente estableciendo un BCI en un país que, por cualquier razón, no está dispuesto a aceptar una baja inflación es posible reducir la inflación.

Esta conclusión es particularmente relevante en el caso de la Argentina, donde existe una trama de intereses muy arraigada que se beneficia de un régimen que genera tasas de inflación altas, persistentes y volátiles. Esta es la trama de intereses que logró voltear la Convertibilidad.

Varios autores, por ejemplo, Cargill (2016), han señalado que los estudios que buscan demostrar una relación entre un BCI y bajas tasas de inflación adolecen de serios problema metodológicos. Básicamente, la hipótesis no es falsificable debido a problemas de medición. Además, los índices de independencia de jure utilizados no son necesariamente coincidentes con la independencia de facto. Esta divergencia es particularmente notoria en el caso argentino.

Por ejemplo, según un estudio de Romelli (2022, 2024) el BCRA fue significativamente más independiente en el período 2003-2011 que en el período 1935-1943, durante el cual, supuestamente, gozó de una independencia de jure levemente superior a la del período 2012-2023. Semejante afirmación no resiste el análisis histórico.

Incluso si se cree que un BCI es el camino, una cuestión no menor a resolver es cómo asegurarse de que sus autoridades no sólo sean independientes sino también competentes. Si el proceso de elección del presidente y el directorio del banco central está politizado, nada garantiza que prime la idoneidad como criterio de selección. Un BCI e incompetente sería el peor escenario.

Si se cree que un BCI es el camino, una cuestión no menor a resolver es cómo asegurarse de que sus autoridades no sólo sean independientes sino también competentes

¿Es posible encontrar un banquero central competente? El problema es que los banqueros centrales enfrentan un desafío informacional insoluble. El conocimiento al que pueden acceder para formular la política monetaria en un momento dado es siempre imperfecto, incompleto y además llega con retraso y mucho ruido. Si son independientes y actúan con total discreción (sin reglas) es altamente probable que se equivoquen.

Como siempre enfatiza Alberto Benegas Lynch (h), lo único que podemos decir con certeza respecto a un banquero central independiente es que se equivocará independientemente.

Una arrogancia fatal lleva a algunos economistas a creer que las precisas predicciones que derivan de sus modelos teóricos garantizan el éxito de sus recomendaciones de política monetaria. La historia demuestra que incluso los banqueros centrales más experimentados cometen costosos errores.

No hay que remontarse a la crisis de 1930 en sustento de esta afirmación. Basta ver como en 2020-2021, basándose en sus sofisticados modelos, la política de la Reserva Federal llevó a Estados Unidos a tasas de inflación no vistas desde los años setenta.

Finalmente, desde Milton Friedman en adelante, muchos economistas han observado que la supuesta independencia del banco central es ilusoria y contingente a la ausencia de conflictos con el poder político. Como demuestra la experiencia de 2008-2009 y 2020, en momentos de crisis, incluso los bancos centrales más independientes ceden ante presiones políticas.

Desde Milton Friedman en adelante, muchos economistas han observado que la supuesta independencia del banco central es ilusoria

La verdadera prueba de independencia ocurre cuando hay conflicto, no cuando todo anda bien. La inconsistencia temporal surge cuando es costoso políticamente priorizar el largo plazo sobre el corto plazo. Justamente, esa inconsistencia es la que debe eliminar un mecanismo de compromiso efectivo.

A pesar de todas estas objeciones, la independencia de jure del banco central es la “bala de plata” que hoy recomiendan tanto el FMI como la OCDE y el Banco Mundial para preservar o alcanzar la estabilidad de precios. Sin embargo, como explican Wachtel y Blejer en un paper reciente, en el mundo desarrollado las crisis de 2008 y 2020 han forzado una reevaluación del dogma (de la que muchos economistas que se oponen a la dolarización parecen no haber tomado nota). El paradigma del BCI no ha muerto pero está siendo severamente cuestionado.

¿Es factible un BCI en la Argentina?

Incluso si creyéramos que un BCI es la solución ideal al problema de inflación endémica que padece la Argentina, nos quedaría verificar si es viable en la práctica. La historia sugiere que no.

Muchas veces se señala a Perú como el ejemplo a seguir. Desde 2006, el Banco Central de Reserva del Perú (BCRP), una entidad cuya autonomía está establecida por la Constitución, ha tenido sólo un presidente, Julio Emilio Velarde Flores. Durante su largo mandato, que acumula diecisiete años, la tasa de inflación mensual ha promediado 0,3%. Esta gestión le ha generado un merecido reconocimiento internacional.

Lo notable es que, durante ese largo período, Perú tuvo ocho presidentes del país, de los cuales, prácticamente la mitad no pudo terminar su mandato y tuvo que renunciar en medio de una crisis política. A pesar de ello (o gracias a ello), el BCRP fue ganando credibilidad con una política monetaria estable y predecible que se traduce en la estabilidad de precios.

¿Cómo se explica que durante 17 años haya tenido un solo presidente del banco central y ocho titulares del Poder Ejecutivo, cuyo mandato dura, supuestamente, cinco años? Probablemente lo segundo explica lo primero. Durante la gestión de Velarde Flores, sólo dos presidentes terminaron su mandato: Alan García (2006-2011) y Ollanta Humala (2011-2016).

Desde entonces, ningún presidente del Perú ha logrado completar su mandato. Es decir, no ha podido ejercer plenamente el poder presidencial y forzar, si hubiera sido necesario, la mano del presidente del BCRP. De cualquier manera, no hay que arreglar lo que no está roto.

En Perú este régimen ha funcionado muy bien por lo cual por el momento no hay razones para reemplazarlo por la dolarización o cualquier otro.

La Argentina enfrenta un dilema completamente distinto. Incluso si un BCI garantizara la estabilidad de precios, hay que preguntarse cómo se implementaría en la práctica, ya que, excluyendo el período de la Convertibilidad, desde 1943, el BCRA no ha tenido más de dos años de gestión profesional y semindependiente.

Hay que preguntarse por qué la Argentina no tiene un BCI mientras que si lo tienen Brasil, Chile, Perú, Bolivia y Uruguay. No es simplemente una casualidad, sino el resultado inevitable de un proceso político idiosincrásico.

No hay un BCI porque la clase política no quiere un BCI. Una mayoría de los dirigentes políticos sigue concibiendo al dinero blando como ingrediente esencial de la política.

¿Cómo se establece un BCI? Algunos ilusos proponen una reforma constitucional. Parecen ignorar que las reformas constitucionales son una caja de pandora. De ser convocada una convención constitucional, probablemente terminaría votando la modificación de otras cláusulas de la Constitución que se deberían preservar y/o introduciendo otras que serían decididamente inconvenientes. Basta ver la reciente experiencia chilena.

Además, a través del artículo 75, inciso 19, el Congreso ya tiene un mandato constitucional de defender el valor de la moneda. Lo único que deben hacer los legisladores para cumplir este mandato es no aprobar presupuestos con déficit financiados con emisión monetaria. Evidentemente no tienen ni han tenido ningún interés en cumplirlo.

Pensar que porque la Constitución establezca la independencia del BCRA de jure esto se va a reflejar automáticamente en una independencia de facto es voluntarismo puro

Por otro lado, pensar que porque la Constitución establezca la independencia del BCRA de jure esto se va a reflejar automáticamente en una independencia de facto es voluntarismo puro. El presidente y el directorio de la institución son seres humanos sujetos a las mismas presiones que cualquier otro mortal. Pensar que podrían resistirlas en momentos de crisis o conflicto simplemente porque la Constitución así lo establece denota una peligrosa ingenuidad y desconocimiento de la naturaleza humana.

Con la anomia institucional que impera en el país, la independencia del BCRA es una ilusión. Seguir persiguiéndola como el espejismo de un oasis en el desierto condenará a la estanflación permanente. La máxima aspiración profesional de algunos economistas argentinos es ser funcionario del banquero central, el cargo mejor remunerado en la administración pública. Creen que ellos podrán lograr lo que nadie logró en los últimos 80 años: eliminar la inflación para siempre. Su vocación de servicio sería muy loable si no fuera por la externalidad negativa que genera su arrogancia. Encerrados en el duplex de la torre de marfil, rara vez se dignan a confrontar la realidad. En su mundo ideal, la estabilidad monetaria se alcanzaría rápidamente aplicando reglas de intervención óptimas de manera consistente y sin interferencias del poder político.

No es más que la falacia del nirvana potenciada con voluntarismo. Es como perder tiempo evaluando si un Porsche queda mejor con un tapizado negro o marrón cuando se está negociando la compra de un Fiat Duna usado.

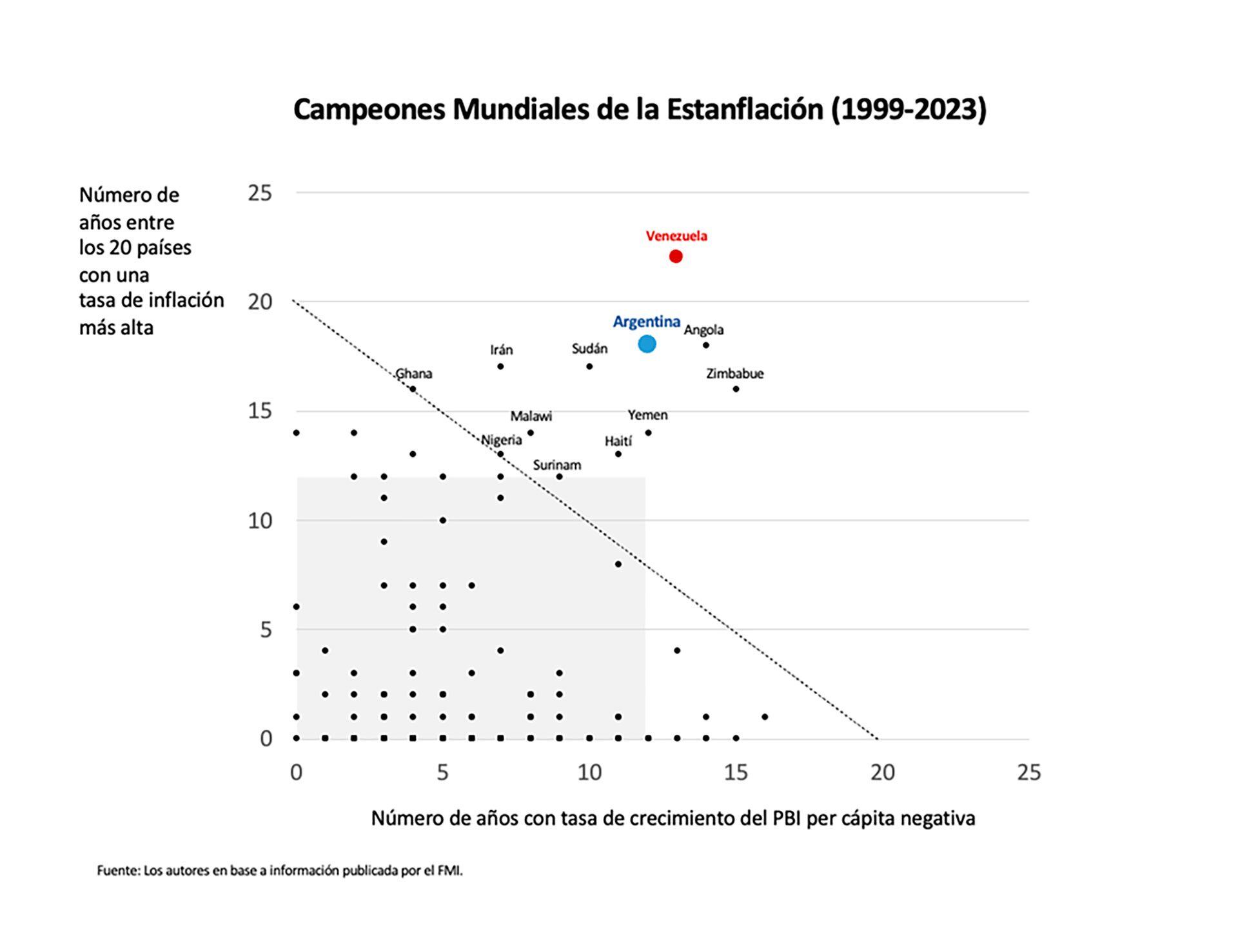

La dolarización es la mejor solución para la Argentina porque es un caso extremo. En el último cuarto de siglo no hubo otro país en el mundo con el mismo grado de desarrollo institucional, nivel de ingresos y educación que haya tenido un desempeño macroeconómico remotamente similar en términos de inflación y crecimiento.

La dolarización no es un atajo, ni hace magia. Simplemente, como lo demuestra la evidencia de numerosos países, elimina la inflación rápida y de manera permanente. Y eliminar la inflación es una condición necesaria (pero no suficiente), más en el plano político que el macroeconómico, para poder avanzar exitosamente con todas las otras reformas estructurales que necesita la Argentina para volver a crecer de manera sostenida.

El autor es, esta columna fue publicada en su blog Dolarización en la Argentina