La forma en que se realizaban pagos hace una década a comparación con la actualidad es muy diferente. Ahora solo con tener internet y un dispositivo electrónico es posible enviar y recibir dinero sin necesidad de manejar una cuenta bancaria o contar con alguna vida crediticia.

Este cambio de sistema ha sido influenciado fuertemente por la industria tecnológica capaz de crear canales que eliminen barreras y reduzcan costos operacionales, en busca de incluir a más personas en el sistema financiero.

En el plano colombiano, desde el Banco de la República se aprobó la creación de un Sistema de Pagos Inmediato (SPI), o ‘Ley de la Interoperabilidad’, que pretende ser una solución que no requiera de pagos adicionales luego de un envío, que beneficie a individuos y empresas. Esta iniciativa se une a tres rieles ya establecidos desde el sector privado, que llevan operando desde hace varios años en brindar la posibilidad de realizar pagos desde cualquier producto financiero.

Infobae conversó con Felipe Albarracín, Growth Lead de Minka, una fintech colombiana que desarrolla infraestructuras de pagos en tiempo real en Latinomérica y África, que junto a ACH Colombia crearon Transfiya, uno de los rieles del sector privado que permite transacciones desde cualquier entidad bancaria o billetera digital en cuestión de segundos.

Cómo el país se conecta por medio de un sistema de pagos inmediatos

En Colombia hay tres rieles de pagos establecidos que permiten el flujo de dinero desde cualquier producto financiero sin un costo adicional. De acuerdo con Albarracín “está Transfiya, el riel de pagos en tiempo real que integra más de 20 entidades financieras, y las principales billeteras digitales como Nequi y Daviplata, que procesa más de 26 millones de transacciones al mes con más de 5.5 millones de usuarios activos”.

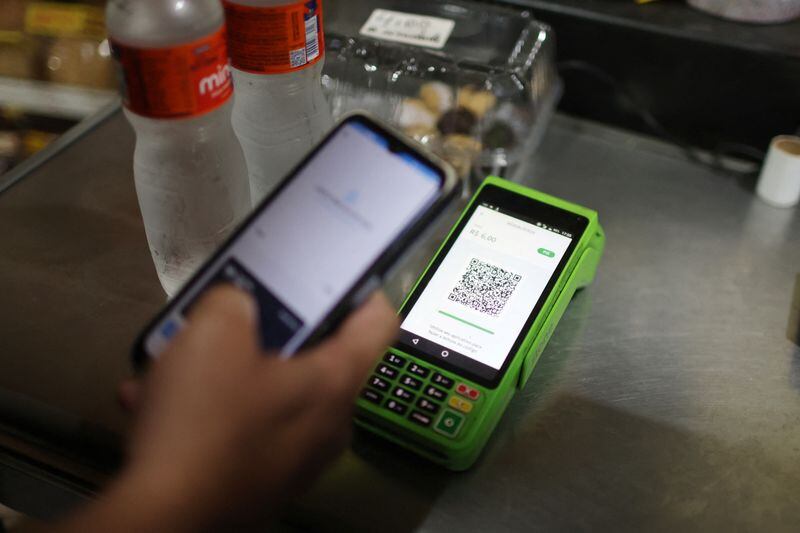

Otro riel es EntreCuentas, una solución desarrollada por Redeban, enfocada en pagos en comercios por medio de códigos QR interoperables, que han mostrado muy buena adopción, procesando cerca de 6 millones de transacciones al mes. A estos se suma Visionamos, que su foco es el sector solidario, es decir, empresas cooperativas, fondos de ahorro y mutuales.

“La idea que plantea el Banco de la República es que estos tres rieles más el creado por el Banco, sean interoperables, que sin duda alguna va a causar muy buen impacto, no solo en la persona natural, sino también en las pequeñas empresas”, analiza Albarracín.

De acuerdo con el último informe anual de Inclusión Financiera de la Banca de las Oportunidades y la Superintendencia Financiera, las poblaciones con menos acceso a crédito son: los jóvenes entre los 18 y 25 años (22%), adultos mayores de 65 años (29%), las mujeres (33%), y los residentes de zonas rurales del país (20%).

En qué países se ha creado un modelo parecido a lo que quiere Colombia

Este modelo presenta ciertas similitudes a otros implementados en países de la región como Brasil, el cuál es el principal referente en pagos digitales en América Latina.

En busca de agilizar los pagos entre entidades bancarias y otras modalidades como billeteras digitales, el gobierno brasileño decidió crear Pix, que se convirtió en el sistema nacional público donde se realizan las transacciones de manera rápida desde cualquier producto financiero, desbancando a métodos tradicionales como las tarjetas de crédito.

Por otra parte, en la India también se implementó este tipo de riel, conocido como UPI para agilizar el proceso de transacciones que se puede conectar a entidades bancarias y aplicaciones.

No obstante, las diferencias de fondo es que el proyecto pensado desde el Banco de la República, propone crear un SPI público, pero con la novedad de que los otros rieles ya establecidos pueden seguir funcionando.

Cuál es el impacto de la interoperabilidad de pagos en la sociedad colombiana

La necesidad de un sistema de pagos inmediatos nace desde el sector privado y público, con el propósito de reducir la brecha de acceso del sistema financiero tradicional, y mitigar los costos derivados en cada transacción.

Albarracín menciona que: “Yo no sé si recuerdas que antes, cuando uno inscribía una cuenta tenía que esperar tres días y luego asumir $8.000 para poder pasar el dinero”. En pleno 2024, desde cualquier dispositivo móvil se puede enviar dinero a una cuenta bancaria, a una billetera digital, o hasta a un número de teléfono, sin necesidad de los trámites burocráticos del método tradicional y sin la espera de tiempo que supone.

“En un sistema financiero que hace 50 años no se había revolucionado, transferir dinero de un punto A, a un punto B es muy difícil, entonces reestructuramos esta forma, creando una red interoperable que permite que el dinero fluya sin fricciones y al menor costo posible”, afirmó a Infobae, Camilo Vergara, jefe de expansión de Minka.

Esto se traduce en atender varios frentes, entre los que destaca, una mejor gestión de recursos. Albarracín añade que “al reducir estos costos transaccionales, para un pequeño empresario puede significar el ahorro de dos o tres meses de capital de trabajo que luego puede invertir en el crecimiento de su negocio”.

Arango agrega que “los pagos en tiempo real llegaron como una respuesta en poder aumentar las métricas de inclusión financiera, no solamente en la región, sino a nivel global. Finalmente, las personas pueden mover y ser dueños de su dinero de una manera fácil, segura y rápida”.

Cómo es la adopción de nuevos métodos de pago en Colombia

En el caso de Colombia, el uso del dinero en efectivo está disminuyendo cada vez más por la digitalización financiera y la adopción de tecnologías como billeteras digitales y pagos electrónicos, que ofrecen conveniencia y seguridad.

De acuerdo con un informe de Minsait Payments, los pagos sin contacto están ganando popularidad, con cerca de 4 de cada 10 personas prefiriendo esta modalidad.

Del mismo modo, the Global State of Digital Payments and Fintech: Voice of the Consumer, indica que la adopción de pagos electrónicos es alta entre jóvenes, con un 90% en la Generación Z y 91% en Millennials que se relaciona con la diversificación del ecosistema de pagos y el creciente uso de billeteras digitales.

Todos estos datos reflejan la importancia de seguir trabajando desde lo público y privado en fortalecer los canales de flujo de activos, que cada vez está abandonando los métodos tradicionales y optan más por la facilidad que ofrecen los dispositivos tecnológicos, y las pocas restricciones de las billeteras digitales.

Sistema de pagos inmediatos y las fintech: alianza para la inclusión financiera

Las fintech surgen en varias partes del mundo con la intención de atender a una población que los métodos tradicionales financieros no bancarizaron.

Las consecuencias de no formar parte del sistema financiero provoca dificultades en el acceso a créditos para subsanar necesidades básicas como la vivienda, la educación o bienes y servicios, y la urgencia de recurrir a préstamos como el ‘gota a gota’ que se basan en extorsiones y usura (altos intereses).

Con la interoperabilidad y el trabajo de las Fintech, se pueden mitigar estas problemáticas, donde ciertas billeteras digitales y aplicaciones de préstamos se enfocan atender a la población que más se le dificulta el acceso. Una de ellas es Monet, que ofrece montos que van desde los $50.000 hasta los $500.000 para personas que reciban desde un salario mínimo.

Infobae conversó con María Camila Fajardo, líder de inclusión financiera de Monet sobre los retos que tienen para no solo enfrentar el ‘gota a gota’, sino educar sobre el uso responsable del dinero.

“Nosotros usualmente estamos dando créditos a personas que conforman la base de la pirámide, que son estratos bajos que usualmente están reportados o no tienen historial crediticio o han sido excluidos del sistema financiero”, afirma Fajardo.

Por su parte, Albarracín resalta el trabajo de Minka con las Fintech para darles soluciones a tenderos y pequeños empresarios, haciendo alusión a Refácil, una plataforma utilizada por más de 35.000 vendedores que ofrece más de 50 servicios digitales para fomentar el espíritu empresarial.