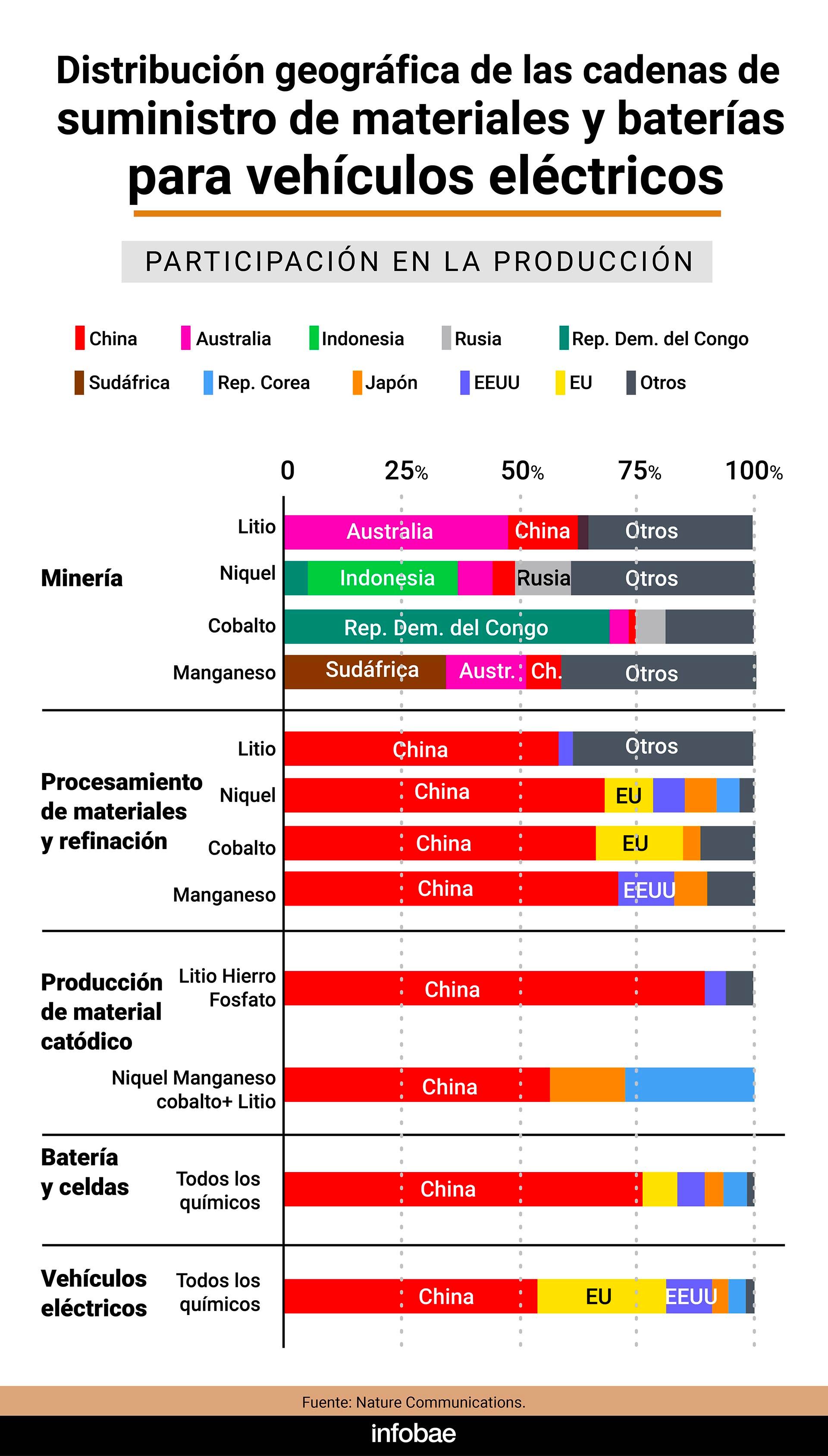

Cerca de 80% de las celdas y baterías eléctricas, vitales en la “transición energética” global, se producen en China, cuyo dominio es aún más acentuado en la producción de los cátodos de las baterías de hierro-fosfato con ion de litio, que detenta en casi 90%, y algo menor en las de níquel-cobalto-manganeso con ion de litio, de las que produce cerca del 60 por ciento.

Asimismo, el gigante asiático procesa o refina entre 60% y 70% de cuatro de los minerales críticos más importantes de la transición en curso: litio, níquel, cobalto y manganeso, amén de explicar cerca de 50% de la producción mundial de vehículos eléctricos.

De este modo, Beijing es amo y señor de las corrientes media e inferior (en jerga industrial, midstream y downstream) de la cadena de valor de la transición energética y, en particular, de la electromovilidad.

La cuestión es que la interdependencia, hasta hace poco virtud y prenda de paz de la globalización, está siendo revisada a la luz de los conflictos geopolíticos.

La interdependencia, hasta hace poco virtud y prenda de paz de la globalización, está siendo revisada a la luz de los conflictos geopolíticos

Un flamante artículo de la publicación científica Nature Communications evaluó los “riesgos de disrupción” de la cadena de la transición energética, tan dominada por China, pero evidenció también la vulnerabilidad de este país en la etapa inicial, la minería y provisión de esos cuatro minerales, que en el caso del litio le son provistos por Australia, Chile y la Argentina, en el del níquel por Indonesia y Rusia, mientras que para el cobalto depende primaria y fuertemente de la República Democrática del Congo y para el manganeso de Australia y Sudáfrica.

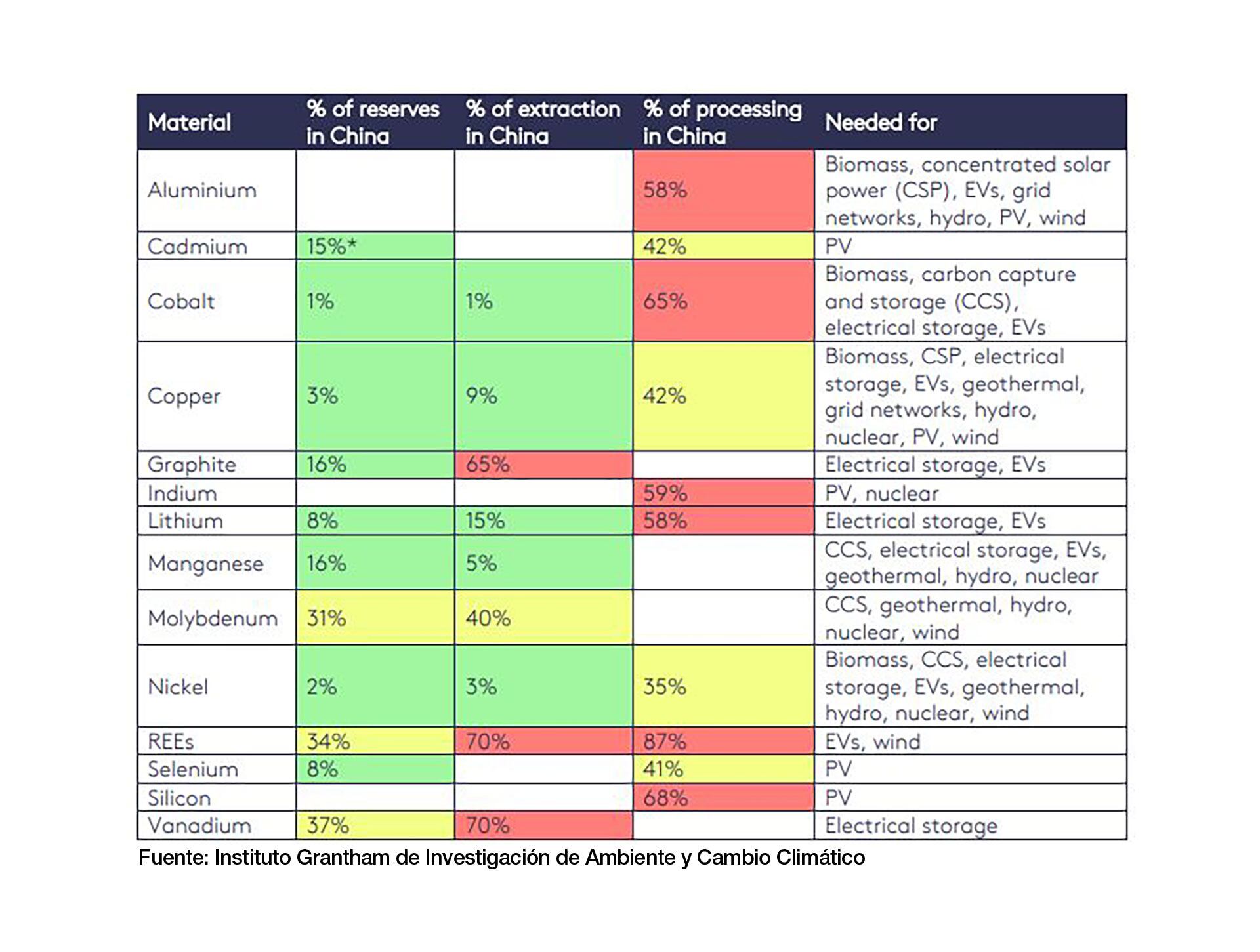

Otro paper, del Instituto Grantham de Investigación sobre Ambiente y Cambio Climático, auspiciado por la London School of Economics y por la Energy Foundation de China, es aún más preciso sobre la flaqueza de Beijing corriente arriba (upstream) de la cadena de valor.

El equipo investigador, liderado por Nicholas Stern, execonomista jefe del Banco Mundial precisó, por caso, que China tiene solo 8% de las reservas mundiales de litio, aunque extrae el 15% del mismo, medido en “carbonato de litio equivalente”, que es lo que produce la Argentina. Los respectivos porcentajes para el cobalto son 1% y 1%, para el níquel 2% y 3% y para el manganeso 16% y 5%, respectivamente; solo de los “elementos de tierras raras” (REEs) China domina la provisión en la etapa de minería, con 34% de las reservas y 70% de la producción mundial, porque acepta la pesada carga ambiental de la separación química de esos elementos.

Del cobre, el mineral más ubicuo de la transición -pues está presente no solo en las baterías sino también en los chasis de los vehículos eléctricos, en las baterías estacionarias, en los paneles y las aspas de las energías eólica y solar y en las infraestructuras de generación, transporte y distribución de electricidad- China solo tiene el 3% de las reservas y 9% de la extracción primaria, aunque procesa el 42% del total global.

El paper de Nature aclara que los países que proveen de litio a China, con la excepción de Australia, lo refinan. Y que la Argentina provee el 9% del carbonato de litio refinado para la producción china de cátodos. Esa proporción probablemente subestima el aporte argentino, porque el litio, como solución alcalina, también está presente en los electrolitos que median entre ánodos (los electrones “negativos”) y cátodos (electrones “positivos”) de una batería.

La Argentina provee el 9% del carbonato de litio refinado para la producción china de cátodos, proporción que probablemente subestime el aporte argentino

Además, por tratarse de un estudio científico con fuentes de difícil acceso y complejo análisis, se basa en datos de 2020, cuando la producción de carbonato de litio “grado batería” de la Argentina era de solo 9.000 toneladas, cifra que para fin de 2024 se habrá multiplicado entre 5 y 6 veces y seguirá multiplicándose para llegar hacia 2030 a una producción anual de 250.000 a 300.000 toneladas anuales.

Los “riesgos de disrupción” que refiere el trabajo de Nature pivotean más sobre la dependencia de los países occidentales del dominio chino de gran parte de la “cadena de valor” de la transición energética.

De hecho, los autores subrayan el éxito de la “Estrategia de Ir Afuera” (Going Out Strategy) que Beijing inició en el 2000, alentando a las firmas chinas a hacer inversiones directas de desarrollo de recursos mineros en Asia, África y América Latina, con inversión oficial en el apoyo a firmas locales de procesamiento y, desde 2009, con subsidios masivos a la compra de “Nuevos Vehículos Eléctricos”.

Esa política implicó “billones de yuanes”, dicen los científicos, y en los últimos años EEUU buscó emularla con medidas como las leyes Chips (de investigación y manufactura doméstica de semiconductores) e IRA (de “Reducción de la Inflación”, que incluye subsidios masivos a la electrificación y la electromovilidad).

Más revelador aún que el estudio de Nature es un trabajo de 8 científicos chinos (Hongchang Hao, Wanli Xing, Anjian Wang, Hao Song, Yawen Han, Pei Zhao, Ziqi Xie y Xuemei Chen) auspiciados por la Universidad de Geociencias de Beijing, el Centro para la Estrategia Global de Minerales, la Academia de Ciencias Geológicas y la Fundación Nacional de Ciencias Naturales de China, sobre los riesgos “multinivel” del abastecimiento de litio, que definen en su abstract o sumario como un sistema “robusto, pero frágil”.

Fragilidad

“Factores frágiles” -dice el paper de los investigadores chinos- “como la pandemia global de Covid-19, guerras comerciales e inestabilidad política pueden causar disrupciones y aumentos de corto plazo del precio de los commodities”. Como ejemplo citan que durante la pandemia, “Chile, el principal abastecedor de carbonato de litio, tuvo que cerrar sus puertas debido a la crisis sanitaria, lo que alteró inevitablemente la cadena global de abastecimiento”, lo que afectó a China, a EEUU y la Unión Europea. Detrás de Chile, y con posibilidad de superarlo en los próximos años, la Argentina es el segundo productor de carbonato de litio a partir de salmueras.

Dos de los diez salares más ricos en litio del mundo están en la Argentina

No es casual entonces la fuerte presencia china entre las 49 empresas involucradas en los 61 proyectos de litio -entre activos, en construcción y en diferentes etapas de exploración y estudios de factibilidad e impacto ambiental- que detectó en la Argentina un estudio de la consultora Aleph Energy, que también destacó que dos de los diez salares más ricos en litio del mundo están en la Argentina.

Presencia en el país

Ganfeng, la principal litífera china, cuarta a nivel mundial con 8% de la extracción mundial del mineral, detenta el 45,75% del proyecto Caucharí-Olaroz, ya en producción en Jujuy, y la también china Tsingshan posee el 49% del paquete accionario de Eramine, que a principios de julio se transformará en el cuarto proyecto lítífero en entrar en operación en la Argentina, y el primero en la provincia de Salta, en el Salar Centenario Ratones.

Además, el 3 de julio REMSa (Recursos Energéticos y Minerales de Salta SA), la empresa mixta de mayoría estatal de esa provincia, licitará cuatro subáreas del Salar de Arizaro, cuya superfie empequeñece las Salinas Grandes y el Salar de Olaroz (Jujuy), es también mucho más grande que el catamarqueño Salar del Hombre Muerto y que otros como el Salar del Rincón e Incahuasi, este último a caballo entre la Argentina y Chile, aunque casi todo del lado argentino (ver mapa). El resultado de la licitación se conocerá a principios de septiembre.

Además, Alberto Castillo, presidente de REMSa, empresa mixta con mayoría del Estado provincial y administradora de los recursos energéticos y mineros salteños, precisó a Infobae que el próximo 26 y 27 de junio, en el “Quinto Congreso Internacional Litio en América Latina”, organizado por Vostock Capital, una firma inglesa con capitales rusos, la provincia presentará una cartera de proyectos y obras de infraestructura en la provincia.

En la licitación de Arizaro, señaló Castillo, donde antes solo había empresas chinas, coreanas y canadienses, ahora detectan también interés de India y fondos árabes y rusos. “También es una gran oportunidad para energéticas argentinas interesadas en litio como YPF, Techint, Pluspetrol, PAE; se puede hablar de grandes proyectos”, subrayó el funcionario salteño, quien también resaltó el inicio de producción de Eramine.

“La depresión del precio del carbonato de litio (que en el mercado spot a fin de 2022 llegó a rozar los USD 80.000 la tonelada, hacia fines de 2023 cayó por debajo de USD 15.000 y hoy se mueve entre 15.000 y 20.000 dólares) afecta a los fondos de inversión, pero no a las empresas. Los proyectos en Salta son para autoabastecimiento (de productores de baterías o vehículos eléctricos), porque acá el costo de producción es de USD 4.800 a USD 5.200 la tonelada”, dijo Castillo.

La depresión del precio del carbonato de litio (que a fin de 2022 había llegado a rozar USD 80.000 la tonelada, actualmente se mueve entre 15.000 y 20.000 dólares) afecta a los fondos de inversión, pero no a las empresas (Castillo)

“Antes las exploradoras iban a la Bolsa para financiarse, pero ahora es más difícil”, explicó el funcionario. Salta, subrayó no tiene una ley provincial que obligue a los operadores a asociarse a la empresa provincial (Camyen en Catamarca, Jemse en Jujuy), pero durante la gestión del actual gobernador, Gustavo Sáenz, firmó 18 acuerdos por los cuales el Estado provincial, además de regalías,, percibe un porcentaje del “Retorno neto del Fundidor” (en jerga minera, NSR, o Net Smelter Return).

En el caso de Eramine el Estado salteño recibirá, además de las regalías del 3%, el 5% de la “renta neta” de la empresa extractora y refinadora del litio. “Asociarse al proyecto es asociarse a todo, en cambio con el NSR, lo que se vende, se cobra”, justificó Castillo. Además, resaltó que la provincia exige que las empresas construyan la infraestructura, posición compatible con el apoyo provincial al “Régimen de Incentivos para Grandes Inversiones” que forma parte de la ley Bases, a la cual le resta aún un último paso legislativo en la Cámara de Diputados.

Acerca de la dependencia china de la provisión de litio y el caso argentino, Infobae consultó también a Joe Lowry, cabeza de la consultora Global Lithium y conocido mundialmente como Mister Lithium.

En respuesta, Lowry envió su último informe, en el que atribuye el actual “sentimiento negativo” de los mercados y países productores al éxito de una “narrativa china” que ha logrado hacer creer que los actuales precios son suficientes para mantener una sobre-provisión global.

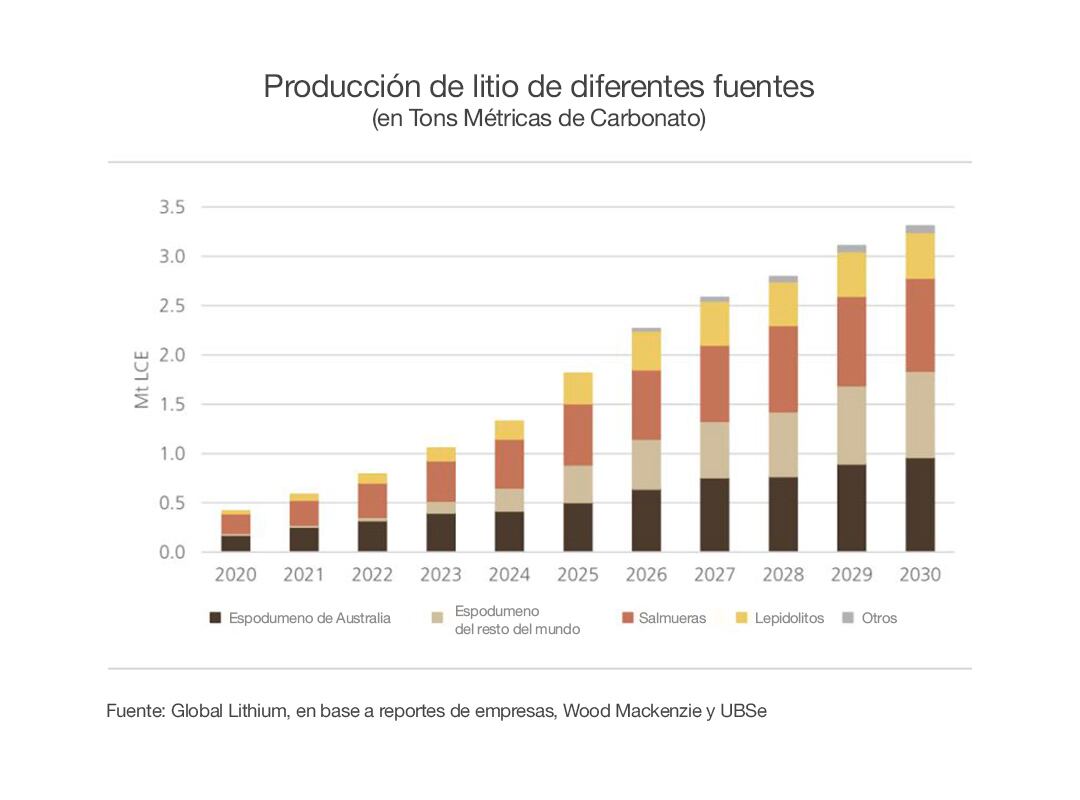

China, dice Lowry, apoyó esa estrategia, útil a sus propios fines, con inversiones en litio en África (en particular, en Zimbabue) y, más aún, aumentando fuertemente su propia producción de lepidolito, una roca dura de la que se extrae litio (la otra es el espodumeno, del que Australia es el gran productor mundial).

El gigante asiático hizo un gran trabajo, subraya Lowry, en hacer creer que sus proyectos en África, el espodumeno de Australia y su propia producción de lepidolito alcanzan para controlar el precio del litio, pero para la segunda mitad de esta década ese relato perderá credibilidad.

“Los productores verticalmente integrados de baterías tienen todas las razones para producir químicos de litio a partir de lepidolito, incluso a pérdida, si esa producción extra les sirve para mantener los precios de contado en los actuales niveles y desalentar la inversión de las empresas occidentales. Sus cuentas sufrirían más si cierran capacidad local y los precios del espodumeno suben a un nivel donde la cotización resultante de químicos del litio (como el carbonato que produce la Argentina) es de USD 25.000 la tonelada, o más alto”, dice un pasaje del informe.

Los productores verticalmente integrados de baterías tienen todas las razones para producir químicos de litio a partir de lepidolite, incluso a pérdida, si esa producción extra les sirve para mantener los precios de contado en los actuales niveles (Lowry)

Uno de esos “productores integrados” es Ganfeng, única litífera mundial que también produce baterías de ion de litio, que entre otras locaciones mundiales extrae y refina litio (hasta llevarlo a “grado batería”) del proyecto Caucharí- Olaroz, en Jujuy.

Extrañamente, el kirchnerismo nunca pensó en Ganfeng para que produjera baterías en la Argentina. Prefirió un camino más largo y sinuoso. A través de YPF Tec e YPF Litio, bajo la conducción de Roberto Salvarezza, exministro de Ciencia y Tecnología, compró una “planta llave en mano” a Zijin Mining, otra firma china, a cargo del proyecto litífero “Tres Quebradas”, en Catamarca, para instalarla en Santiago del Estero, una provincia no litífera, bajo la cabeza de Llamil Abdala, exintendente K de La Banda.

Según anuncios hechos durante el gobierno de Alberto Fernández, esa planta debería empezar a producir cátodos para batería en el cuarto trimestre de este año. Se verá. Es una de las incógnitas que podrían discutirse el próximo miércoles 24, en el primer seminario 2024 del “Grupo de Trabajo sobre China” del Consejo Argentino para las Relaciones Internacionales (CARI), que entre otros temas discutirá la política económica de Xi Jinping y la tensión en torno del rol de China en la carrera de la Inteligencia Artificial, en un evento encabezado por Jorge Malena, uno de los mayores mayores sinólogos del país y director del Comité de Asuntos Asiáticos del CARI.

¿Otra burbuja?

Según Joe Lowry, el problema del método chino para controlar el precio y las fuentes de provisión de litio es que la demanda del mineral seguirá aumentando y cuanto más tiempo tarde el precio en llegar a USD 20.000 la tonelada, más explosiva será la (eventual) próxima burbuja de precios, porque China ya no podrá aumentar la producción de lepidolito o de sus fuentes africanas.

El aumento de la producción dependerá principalmente de la extracción de litio por evaporación de salmueras (como se hace en la Argentina y Chile) y de la producción de espodumeno de Australia (ver gráfico, abajo).

Por eso, Mister Lithium cree que el actual “sentimiento” del mercado acerca del precio del carbonato de litio es tan equivocado como lo fue la euforia de fines de 2022.

Eso no quiere decir, claro está, que la Argentina tenga la vaca atada en materia de litio, pero sí que puede hacer valer su condición de proveedor de China. Aparte de la presión que pudo haber ejercido el directorio del FMI, la reciente decisión de Beijing de refinanciar hasta 2026 la parte activada por el Banco Central del “canje de monedas”, debe leerse también a la luz del interés de tratar bien a un proveedor no decisivo, pero sí importante, y con la vista también puesta en el reinicio de la construcción de las represas patagónicas por parte de un consorcio integrado por la constructora china Gezhouba.

Este último es un proyecto por el cual China ya le prestó a la Argentina cerca de USD 2.200 millones de los USD 4.714 millones en que se presupuestó inicialmente la obra y que a Gezhouba, señalaron a Infobae fuentes cercanas al consorcio constructor, le importa mucho, pues le permitiría lucir los blasones de constructora de las dos represas hidroeléctricas más australes del mundo, aspirar a nuevas obras hidroeléctricas en Sudamérica y exhibirse como diamante en la corona de la “Asociación Estratégica Integral” que la entonces presidente argentina, Cristina Fernández de Kirchner, firmó en julio de 2014 con el presidente chino, Xi Jinping (aquel acuerdo incluyó también, con claúsula de “default cruzado”, un crédito chino de USD 2.209 millones para obras del ferrocarril Belgrano Cargas y un convenio de financiamiento por USD 423 millones para la compra de 11 embarcaciones).

La expectativa en torno del mal llamado “oro blanco”, sin embargo, no debería ir demasiado lejos. De un lado, porque el litio es enteramente reciclable, y del otro, porque la química de la “transición energética” es muy dinámica

La competencia estratégica por los “minerales críticos” se derrama en territorio argentino en asociaciones como la que Coal India Ltd suscribió con la Asociación de Seguridad de Minerales (Mineral Security Partnership) de EEUU para explorar bloques de litio en el proyecto Kachi, en Catamarca, a usar como insumo de baterías. El área es operada por Lake Resources, una minera norteamericana que el 19 de diciembre pasado, nueve días después del inicio de la gestión presidencial de Javier Milei, dio por concluida la primera fase del proyecto al que su CEO, David Dickson, asigna importancia estratégica. Y el jueves pasado Washington dio más músculo a su alianza con la India, principal competidor de China en Asia, al sumarla a los acuerdos Artemis, de cooperación en materia espacial y tecnológica, con la firma de los presidentes Joseph Biden y Narendra Modi.

El tiempo no para

La expectativa en torno del mal llamado “oro blanco”, sin embargo, no debería ir demasiado lejos. De un lado, porque el litio es altamente reciclable, factor que empezará a pesar más en la próxima década. Del otro, porque la química de la “transición energética” es muy dinámica y no es seguro que, así como en la segunda mitad de esta década el litio mantendrá su status de “mineral crítico”, pueda hacerlo muchos años más.

En 2021 el propio gobierno chino inició un plan económico quinquenal que entre otras especificidades incluye la investigación de nuevas químicas de baterías. Según Benchmark Mineral Intelligence (BMI), una de las fuentes más calificadas en el tema, la china CATL, el mayor productor mundial de baterías eléctricas, y otras 35 firmas del país asiático están actualmente investigando y experimentando baterías de ion de sodio, mineral también alcalino, pero mucho más abundante y barato -aunque de menor “densidad energética”- que el litio.

Baterías de ese tipo ya impulsan vehículos pequeños, como motocicletas, y podrían usarse para grandes baterías estacionarias, uno de los crecientes destinos actuales del litio, lo que llegado el momento disminuirá la demanda de este último.

En suma, el tiempo es oro, se mida en litio, en cobre o en cualquier “mineral crítico” de la transición energética.